Wie schütze ich mich optimal?

Die verschiedenen Absicherungsformen leisten bei unterschiedlichen Auslösern, die wir hier nun vorstellen.

Die Berufsunfähigkeitsversicherung - der Königsweg der Absicherung

Hier sind sich selbst die sog. Verbraucherschützer einig: die Berufsunfähigkeitsversicherung ist ein MUSS für jeden, der am Arbeitsleben teilnimmt.

Eine Berufsunfähigkeit wird im optimalen Fall bis zum Endalter 67 Jahre abgeschlossen, dem aktuellen Renteneintrittsalter. Als Rentenhöhe sollte man sein persönliches Existenzminimum heranziehen, also die Summe, die ausreicht, den aktuellen Lebensstandard, Ihren aktuellen Status zu sichern. Was nicht vergessen werden darf, dass auch im Falle der Berufsunfähigkeit Ihre Altersvorsorge nicht aus den Augen verloren geht, da sonst die Möglichkeit besteht, trotz guter Absicherung der Arbeitskraft, in die Rentenfall zu rutschen. Die Beiträge zur Altersvorsorge müssen bei der Rentenhöhe berücksichtigt werden.

Dabei muss beachtet werden, dass eine Berufsunfähigkeitsrente nicht steuerfrei ist, und dass Kosten für Kranken- und Pflegeversicherung anfallen!

Eine Berufsunfähigkeit wird im optimalen Fall bis zum Endalter 67 Jahre abgeschlossen, dem aktuellen Renteneintrittsalter. Als Rentenhöhe sollte man sein persönliches Existenzminimum heranziehen, also die Summe, die ausreicht, den aktuellen Lebensstandard, Ihren aktuellen Status zu sichern. Was nicht vergessen werden darf, dass auch im Falle der Berufsunfähigkeit Ihre Altersvorsorge nicht aus den Augen verloren geht, da sonst die Möglichkeit besteht, trotz guter Absicherung der Arbeitskraft, in die Rentenfall zu rutschen. Die Beiträge zur Altersvorsorge müssen bei der Rentenhöhe berücksichtigt werden.

Dabei muss beachtet werden, dass eine Berufsunfähigkeitsrente nicht steuerfrei ist, und dass Kosten für Kranken- und Pflegeversicherung anfallen!

Bei leistungsstarken Produkten spricht man von Berufsunfähigkeit, wenn man seinen zuletzt ausgeübten Beruf mindestens zu 50% und voraussichtlich für mindestens 6 Monate nicht mehr ausüben kann - unabhängig davon, ob eine Krankheit oder ein Unfall dafür ursächlich ist.

Mittlerweile gibt es auch Anbieter und Produkte, die diese 50%-Einschränkung umgehen, mithilfe einer sog. Gelbe-Schein-Regelung. Diese besagt, dass bei einer dauerhaften Arbeitsunfähigkeit von mind. 6 Monaten bereits die vereinbarte Berufsunfähigkeitsrente bezahlt wird- nachzuweisen ist dies durch die entsprechenden AU-Bescheinigungen. Doch auch hier gibt es verschiedene Ausprägungen dieser Form der Absicherung, die genau betrachtet werden müssen.

Dazu bieten immer mehr Versicherer eine Pflegezusatzabsicherung zur Berufsunfähigkeit mit an. Denn im Falle einer Pflegeeinstufung nach den Bedingungen erhalten Sie zwar die Rente ausbezahlt, aber lediglich bis zum Vertragsende, meist bis zum 67. Lebensjahr. Diese Rentendauer kann auf lebenslange Zahlung ausgedehnt werden.

Was auf keinem Fall fehlen darf, ist eine entsprechende Dynamik. Sowohl während der Phase der Beitragszahlung, als auch im Leistungsfall sollte eine Dynamik vereinbart werden, der Inflation entgegen zu wirken.

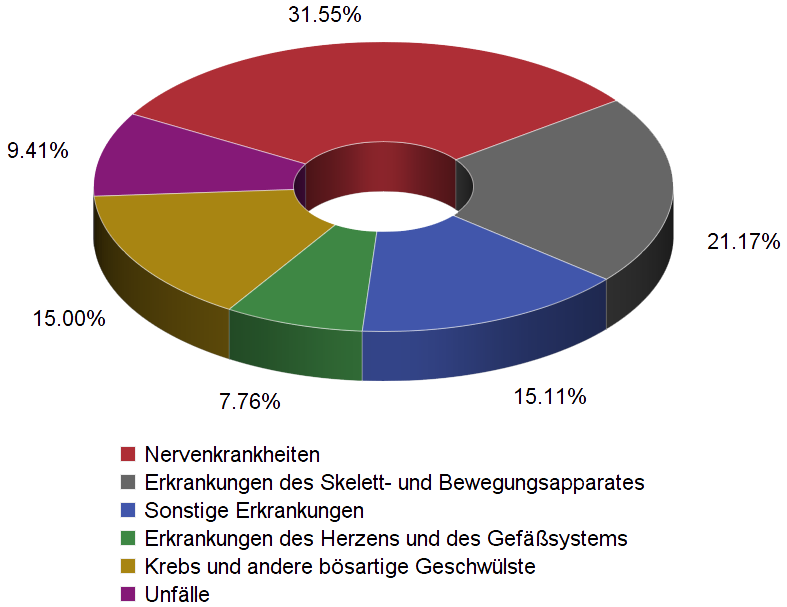

Ursachen für Berufsunfähigkeit

Ursachen für eine Berufsunfähigkeitsversicherung gibt es viele, ob Unfälle, Erkrankungen des Skelett- und Bewegungsapparates oder Krebs und andere bösartige Geschwülste. Besonderes Augenmerk muss aber auf die stetig ansteigende Anzahl an Nervenerkrankungen, die zur Berufsunfähigkeit führen, gelegt werden. Für mittlerweile knapp ein Drittel aller Leistungsfälle sind Nervenerkrankungen wie Burn-Out die Ursache, Tendenz stark steigend. Diese Tatsache beweist nun, dass nicht nur körperlich Tätige ein hohe Risiko haben, sondern alle Personen, die am Arbeitsprozess teilnehmen.

Ursachen für eine Berufsunfähigkeitsversicherung gibt es viele, ob Unfälle, Erkrankungen des Skelett- und Bewegungsapparates oder Krebs und andere bösartige Geschwülste. Besonderes Augenmerk muss aber auf die stetig ansteigende Anzahl an Nervenerkrankungen, die zur Berufsunfähigkeit führen, gelegt werden. Für mittlerweile knapp ein Drittel aller Leistungsfälle sind Nervenerkrankungen wie Burn-Out die Ursache, Tendenz stark steigend. Diese Tatsache beweist nun, dass nicht nur körperlich Tätige ein hohe Risiko haben, sondern alle Personen, die am Arbeitsprozess teilnehmen.